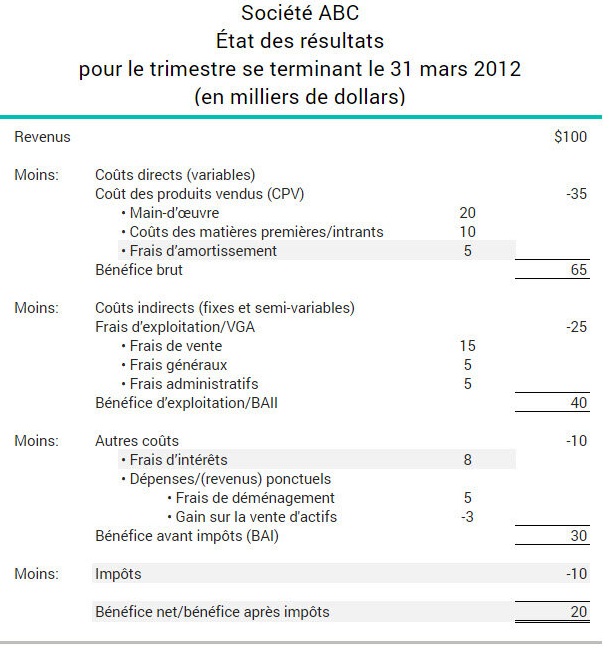

Il est primordial pour toute personne en affaires de se familiariser avec le terme « BAIIA ». Effectivement, le BAIIA (Bénéfice Avant Intérêts, Impôts et Amortissements) ou, en anglais, EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) est l’indicateur financier le plus utilisé dans le monde des affaires. Cet indicateur est utilisé dans plusieurs contextes, notamment :

Une entreprise génère des liquidités positives par ses flux de trésorerie:

1. Opérationnels;

2. De désinvestissements; et

3. De financement.

Cet indicateur financer permet de calculer rapidement une partie de la composante opérationnelle des flux de trésorerie.

Effectivement, il identifie la trésorerie provenant du simple fait d’opérer les activités de l’entreprise, sans être encombré par la dette (intérêts) et le fardeau fiscal (impôts), tout en excluant les ajustements comptables (amortissement) n’ayant aucun impact sur les sorties de trésorerie. Nous aboutissons alors à la profitabilité la plus pure de l’entreprise.

Pour tenir compte de la désuétude de vos immobilisations à travers le temps, une provision pour amortissement sera prise dans vos dépenses. Cependant, cette charge comptable n’est pas réellement une sortie d’argent. Elle permet simplement de donner un aperçu de la durée de vie utile restante de votre immobilisation avant son remplacement. La vraie sortie d’argent se fera au remplacement.

Les charges d’intérêts proviennent de l’effet de levier utilisé par l’entreprise. L’endettement peut être très positif s’il est utilisé de façon intelligente et si la structure de capital peut être supportée.

En utilisant des fonds de parties externes, vous aiderez votre entreprise à atteindre ses objectifs plus rapidement.

Cependant, le EBITDA cherche plutôt à connaître ce que génère l’entreprise par ses opérations même, c’est-à-dire, sans prendre en considération la dette portant intérêt. Si votre entreprise ne peut pas générer de trésorerie positive par ses opérations, le modèle d’affaires se doit alors d’être révisé.

La charge d’impôts est une charge fiscale. Les gestionnaires devraient donc la considérer après les opérations de l’entreprise. Le taux d’impôt dépendra du droit à la déduction pour petite entreprise (DPE). Le taux se voit alors réduit si ce droit est conféré.

Les flux monétaires d’une entreprise se traduisent ultimement en ce qui peut être versé aux actionnaires et investisseurs dans l’entreprise. Ils permettent de mesurer le retour sur investissement (ROI) et de prendre des décisions plus éclairées en matière d’investissement et de stratégie commerciale. C’est pourquoi le BAIIA est considéré comme le meilleur indicateur de profitabilité.

Ainsi, si l’indicateur est négatif pour une période, les ventes de l’entreprise n’ont pas permis de générer des liquidités, menant alors à une analyse financière plus poussée pour en cibler les causes.

Une entreprise ayant un EBITDA négatif constant à travers le temps mènera le lecteur à se questionner sur la viabilité de l’entreprise.

Un indicateur positif, quant à lui, mènera à une analyse de tendance historique. Le lecteur voudra connaître la croissance ou la décroissance de l’indicateur par rapport à une période comparable.

Une entreprise ayant un indicateur positif et stable ou en croissance à travers le temps intéressera plus facilement un investisseur potentiel.

Tel que mentionné précédemment, cet indicateur financier permet d’effectuer un calcul rapide de la profitabilité d’une entreprise, en estimant ses flux de trésorerie (ou « cash-flow ») historiques. Cependant, lorsque l’on achète une entreprise ou que l’on cherche à investir dans celle-ci, ce qui importe est de connaître la récurrence des bénéfices dans le futur. C’est la raison pour laquelle, il est important de procéder à des ajustements afin d’éliminer :

1. Les dépenses non-récurrentes;

2. Les dépenses qui ne reflètent pas la réelle valeur économique; et

3. Les dépenses n’ayant aucun lien avec les opérations de l’entreprise.

Une des pratiques les plus couramment utilisée par les propriétaires d’entreprises est de maximiser les dépenses aux états financiers afin de minimiser le fardeau fiscal. Effectivement, plus le bénéfice avant impôts d’une entreprise se rapproche de zéro, plus la charge d’impôt sera minimisée.

En priorisant l’axe fiscal de l’entreprise, le propriétaire laisse alors au dépourvu la présentation de résultats justes et fiables. Ceci complique alors l’analyse objective des résultats pour un acheteur, un prêteur ou un investisseur potentiel. Il faudra alors procéder à des ajustements des résultats pour obtenir une image représentative des vraies tendances historiques.

Ces dépenses regroupent ce qui n’est pas susceptible de se reproduire dans le futur. Lorsque l’on analyse les états financiers d’une entreprise, nous essayons de déceler des tendances qui sont à porter de contrôle pour le gestionnaire de l’entreprise.

Un sinistre apparu lors d’une année et qui a encouru une réclamation d’assurance est un exemple de cas isolé qui ne risque pas de se reproduire dans le futur. Une fraude interne ayant occasionné des frais d’audit plus élevés pour une année est un autre exemple de cas isolé non-récurrent.

Il est donc primordial de pouvoir séparer ce qui est sous le contrôle opérationnel du gestionnaire et ce qui peut être mitigé dans le futur.

Certains avantages conférés aux administrateurs et gestionnaires actuels de l’entreprise ne pourront pas être transféré à l’acheteur potentiel. Ceci peut prendre la forme de

Lors d’une analyse des états financiers et des bénéfices, l’investisseur devra toujours prendre un point de vue objectif des opérations. Les relations d’affaires des propriétaires actuels avec leurs différents fournisseurs et parties prenantes seront différentes lors du transfert d’entreprise. Il est donc important d’éliminer de l’équation les bénéfices non transférables et refléter une réalité économique selon les normes du marché.

Ces dépenses sont, pour la plupart du temps, des dépenses personnelles incluses dans les BAIIA. Les dépenses personnelles sont souvent incluses dans le but de minimiser la charge d’impôt à la fin de l’année. Elles peuvent prendre la forme de

Lorsque le EBITDA ajusté a été calculé, il est temps de l’utiliser à des fins d’analyses de rentabilité, profitabilité, liquidités et de financement pour en tirer des conclusions.

Les analystes préfèrent utiliser des données historiques, variant entre 3 et 5 ans de performance financière. L’historique est très important afin de déceler les tendances à la hausse ou à la baisse.

De plus, le contexte déterminera l’exhaustivité de l’analyse. Effectivement, cet indicateur sera utilisé différemment selon un achat/vente d’entreprise, une demande financement ou d’une analyse de retour sur investissement (ROI).

Une évaluation d’entreprise est la première étape à effectuer. En connaissant la juste valeur marchande de son entreprise, nous avons un point de départ pour les négociations futures.

Pour se faire, l’évaluateur d’entreprise optera pour la meilleure méthodologie, en analysant la croissance ou la décroissance de revenus, des marges de profit, des bénéfices et des besoins en trésorerie.

Pour conclure, l’évaluateur d’entreprise corroborera son multiple d’entreprise obtenu.

Le multiple de EBITDA est l’indicateur le plus souvent utilisé pour justifier la valeur de son entreprise. Ce multiple se calcule en divisant la valeur de l’entreprise obtenue par l’indicateur financier.

L’évaluateur d’entreprise comparera ensuite le résultat obtenu à la moyenne ou la médiane de l’industrie. Chaque entreprise ayant ses propres forces et faiblesses, le multiple obtenu différera nécessairement.

Un plus haut multiple reflètera une entreprise ayant pu développer du goodwill opérationnel, c’est-à-dire une marque de commerce, un avantage compétitif unique, des bénéfices non disponibles au reste de la concurrence, etc.

4-5x : Secteur normal, clinique, clientèle stable, fidèle

10x : Secteur en croissance, start-up technologie

1-3x : Secteur saturé ou décroissance

Du point de vue d’un prêteur, l’analyse se concentrera sur la capacité de l’entreprise à pouvoir repayer ses dettes. Effectivement, la banque prend un niveau de risque en prêtant des fonds à une entreprise, et, en contrepartie, s’attend à un retour sur son investissement. Ce retour prendra la forme d’intérêts à payer ou de dividendes à recevoir.

Une des étapes les plus importantes dans l’analyse du prêteur est de bâtir un modèle financier. Ce modèle projettera les résultats futurs de l’entreprise afin de connaître la marge de manœuvre sur le prêt. Le modèle financier devra incorporer, en plus des revenus et dépenses, les investissements nécessaires en infrastructures et immobilisations (CAPEX) ainsi que le paiement de la nouvelle dette et de ses intérêts. Si la trésorerie n’est pas suffisante pour supporter la nouvelle dette, l’entreprise sera difficilement finançable.

Plusieurs banques et prêteurs offrent trois formats de financement :

1. Financement sur la base des actifs

2. Financement sur la base des flux de trésorerie

3. Financement sur le capital-actions

Le financement sur la base d’actifs se fiera sur la valeur marchande des actifs de l’entreprise, qui seront utilisés comme collatéral sur le prêt.

Le financement sur le capital-actions demandera une part dans l’entreprise. Normalement, ce type de financement coûtera plus cher en intérêts vu le risque plus élevé.

Finalement, le financement sur les flux de trésorerie examinera le EBITDA de l’entreprise ainsi que les flux de trésorerie que celle-ci est capable de générer.

En plus d’analyser la tendance des résultats, la banque analysera les ratios financiers de l’entreprise. Ces ratios seront importants car, sur les termes du financement, l’entreprise devra continuer à les respecter pour ne pas tomber en défaut sur le prêt.

Les principaux ratios analysés sont les suivants :

Un troisième cas de figure est l’utilisation du BAIIA à des fins d’analyse interne des résultats pour une période donnée de l’entreprise.

Pour une saine gestion financière, il est important de faire un suivi de la performance de façon rigoureuse. En grande entreprise, ceci se fait de façon mensuelle. En petite entreprise, il se fait plutôt trimestriellement.

La base de l’analyse des résultats est d’effectuer une comparaison entre la période donnée et la période comparable. De manière simple, si l’on analyse le mois de janvier 2020, on voudra effectuer une comparaison au mois de janvier 2019, soit la même période comparable.

Le principe d’ajustement expliqué précédemment devra être appliqué de façon similaire. Il sera important d’isoler les événements ponctuels, non-récurrents, n’apparaissant pas dans la période précédente comparable, afin de comprendre d’où proviennent les différences. Par contre, on ne parlera pas d’un indicateur ajusté, mais plutôt, d’un indicateur comparable.

De plus, non seulement celui-ci sera comparé à la période précédente, mais il sera crucial de pouvoir le comparer au budget établi. Effectivement, il peut avoir dépassé celui de l’année précédente, mais si celui-ci est plus bas que le budget fixé en début d’année, une analyse approfondie devra être entamée.

Vous comprenez maintenant pourquoi une importance si monumentale est accordée au BAIIA (Bénéfice Avant Intérêts Impôts et Amortissement). Cet indicateur est utilisé autant à l’interne, pour l’analyse périodique de vos résultats, mais aussi à l’externe par les prêteurs, investisseurs et évaluateurs d’entreprise.

Lorsque vous procédez à une analyse du BAIIA lors d’un achat d’entreprise, il sera important de faire ressortir les ajustements pris et de bien les documenter. Ceci vous aidera lors des négociations sur le prix.

Il est important que la juste valeur marchande calculée par l’entremise du BAIIA n’équivaut pas au prix de la transaction. Le prix dépend des capacités de négociations de chaque partie.

Article écrit par Lionel Zaba, expert en évaluation d’entreprise

Voir l’article original directement sur son site internet :

Cette analyse vous aidera à répondre à vos interrogations suivantes :

1. Quelle est la valeur de mon entreprise ?

2. Combien d’impôt devrai-je payer si je vends mon entreprise ?

3. Comment fait-on pour vendre une entreprise ?

4. Existe-t-il des acquéreurs pour mon entreprise ?

Pour tout savoir sur la vente et l’acquisition d’entreprise.

On vous propose une infolettre qui vous permettra d’en apprendre davantage sur nos entreprises à vendre, sous-offres et vendues. De plus, nous partagerons une foule d’informations utiles sur la vente et l’acquisition d’entreprise sous forme de blogues, articles et vidéos. Cliquez sur le bouton ci-bas pour faire partie de notre communauté.

Chaque transaction contribue à atteindre notre objectif auprès de la fondation Rêve d’enfants. Apprenez-en plus sur cette initiative & donné à la cause!